Here is an essay on ‘Leverages and Its Types’ for class 11 and 12. Find paragraphs, long and short essays on ‘Leverages and Its Types’ especially written for school and college students in Hindi language.

लीवरेज (Leverage):

‘लीवरेज’ शब्द आभियात्रिकी से लिया गया है । यह लीवर (Lever) की क्रिया के कारण प्राप्त यात्रिक लाभ तथा प्रभावोत्पादकता को बतलाता है । जिस प्रकार ‘लीवर’ की ऐसी क्रिया भारी से भारी मशीनों में गति उत्पन्न कर देती है, उसी प्रकार लीवरेज (Leverage) में ‘वृद्धि’ अथवा ‘कमी’ कम्पनी की लाभदायकता (Profitability) में अनुपात से अधिक वृद्धि या कमी उत्पन्न कर सकती है ।

‘लीवरेज’, ‘अनुकूलता’ अथवा ‘प्रतिकूलता’ की उस सीमा को व्यक्त करता है । जिसके कारण विक्रय की मात्रा (Volume of Sales) अथवा ऋण-पूँजी (Debt-Capital) में की गयी थोडी-सी वृद्धि अथवा कमी से कम्पनी के लाभो में अनुपात से अधिक वृद्धि अथवा कमी उत्पन्न होती है ।

ऊँची स्थिर लागतों (High Fixed Costs) अथवा अधिक ऋण-पूँजी (Large Borrowed Capital) के प्रयोग के कारण उत्पन्न जोखिम (Risk) की सीमा का आकलन करने के अभिप्राय से लीवरेज की विचारधारा (Concept of Leverage) का उपयोग किया जाता है ।

ADVERTISEMENTS:

कुल लागतों के अनुपात में ऊँची स्थिर लागतों अथवा कुल-पूँजी के अनुपान में अपेक्षाकृत अधिक ऋण-पूँजी का व्यवसाय में उपयोग व्यावसायिक-जोखिम (Business-Risk) अथवा वित्तीय-जोखिम (Financial-Risk) की मात्रा में वृद्धि कर देता है क्योंकि इसके कारण ‘स्थिर लागतों का बोझ’ (Burden of Fixed Costs) अथवा ‘स्थिर ब्याज के भुगतान का दायित्व’ (Fixed Interest Payment Obligation) में बढोत्तरी होती है किन्तु एक उत्तम लाभ उपार्जित करने वाली कम्पनी की दशा में ‘ऊँचा-लीवरेज’ विनियोजित पूँजी पर प्रत्याय (Return on Capital Invested) में वृद्धि करने का अवसर भी प्रदान करता है ।

‘लीवरेज’ एक ऐसे उपकरण के वेन समान है जो दुतरफा काट करता है । दूसरे शब्दो में, यह एक ओर जोखिम में वृद्धि करता है तो, दूसरी ओर विनियोजित पूँजी पर प्रत्याय की दर में भी वृद्धि करने का अवसर प्रदान करता है । जब तक विक्रय से प्राप्त होने वाली आय का स्तर ऊँचा रहता है, ऊँचा-लीवरेज स्वामि-पूँजी पर अनुमात से अधिक लाभ प्रदान करने में सफल होता है, किन्तु विक्रय-आय में गिरावट होने पर यह स्वामि-पूँजी पर लाभ के प्रतिशत में अनुपात से अधिक कमी भी कर देता है ।

प्रो.एस.सी कुच्छल के शब्दो में- “लविरेज का अभिप्राय वित्त प्रबन्धन में स्थायी पूँजी लागत की पूर्ति अथवा भुगतान करने से होता है ।”

श्री इजरा सोलोमन के अनुसार- “लीवरेज अंशधारिया की अंश पूँजी की प्रत्याय की दर तथा कम्पनी की समस्त पूँजी की प्रत्याय की दर का अनुपान है ।”

ADVERTISEMENTS:

इसी प्रकार थोडी-सी ‘प्रतिकूलता’ लाभों में अनुपात से अधिक ‘कमी’ उत्पन्न कर सकती है । अत: यह कहना उचित होगा कि, ऊँचे लविरेज के आधार पर व्यवसाय संचालन के लिये ऊँचे स्तर की दक्षता (Skill) एवं सतर्कता (Caution) की अपेक्षा होती है । केवल तब ही ऊँचे लीवरेज के साथ व्यवसाय का संचालन सफलतापूर्वक किया जा सकता है ।

लीवरेज के प्रकार (Types of Leverage):

लीवरेज तीन प्रकार के होते है:

(i) परिचालन लीवरेज (Operating Leverage),

ADVERTISEMENTS:

(ii) वित्तीय लीवरेज (Financial Leverage) तथा,

(iii) संयुक्त लविरेज (Combined Leverage) ।

i. परिचालन लीवरेज (Operating Leverage):

यदि किसी फर्म की कुल लागतों की तुलना में उसकी स्थिर लागतों (Fixed Costs) का अनुपात ऊँचा है, तो यह कहा जायेगा कि वह ऊँचे परिचालन लीवरेज के आधार पर व्यवसाय का संचालन कर रहा है । कुल लागतों की तुलना में आपेक्षाकृत ऊँची स्थिर लागतों का उपयोग फर्म के विक्रय की मात्रा में होने वाली वृद्धि अथवा कमी के कारण उसके लाभों में अनुपात से अधिक वृद्धी अथवा कमी उत्पन्न कर देता है ।

ADVERTISEMENTS:

दूसरे शब्दों में, कहा जायेगा कि जब परिचालन लीवरेज ऊँचा है (अर्थात् जब स्थिर लागतों का अनुपान कुल लागतों से अधिक है) तो विक्रय स्तर में थोड़ा-सा ‘अनुकूल’ अथवा ‘प्रतिकूल’ परिवर्तन परिचालन लाभों (Operating Profits) अथवा ब्याज एवं करो से पूर्व आय (Earnings before Interest & taxes) में अनुपात से अधिक ‘अनुकूल’ अथवा ‘प्रतिकूल’ परिवर्तन ला देगा ।

ऐसी दशा में विक्रय से प्राप्त होने वाली आय जब तक ऊँचे स्तर पर बनी रहती है, ऊँचे परिचालन लीवरेज के आधार पर व्यवसाय करने वाले फर्म की स्थिति अन्य ऐसे फर्म की तुलना में अधिक उत्तम बनी रहती है, जिसका परिचालन लीवरेज नीचा है, किन्तु जैसे ही विक्रय से प्राप्त होने वाली आय के स्तर में कमी होति है तो जोखिम (Risk) अथवा प्रतिकूलता (Adversity) की मात्रा दूसरे फर्म की तुलना में पहले फर्म के लिए अनुपान से अधिक बढ़ जाती है ।

व्यावसायिक फ़र्मों के समक्ष यह विकल्प होता है कि वे ऊँची स्थिर लागतों (High Fixed Costs) के आधार पर अथवा ऊँची परिवर्तनशील लागतों (High Variable Costs) के आधार पर अपने व्यवसाय का संचालन करे । जहाँ तक प्रथम विकल्प का प्रश्न हें, उसमें निहित जोखिम की मात्रा अधिक है, यद्यपि इसमें लाभदायकता की सम्भावनाएँ भी अधिक है ।

दूसरी ओर यदि विक्रय-आय में कमी होती है (जैसा कि व्यवसाय में सामान्यत होता है) तो प्रथम विकल्प के अन्तर्गत स्थिर लागतों में तत्काल कमी करना सम्भव नहीं होता है और परिणामस्वरूप परिचालन लाभी (Operating Profits) में अनुपात से अधिक कमी हो जाती हे ।

ADVERTISEMENTS:

इस प्रकार प्रथम विकल्प में लाभदायकता की उत्तम सम्भावनाओं के साथ जोखिम की ऊँची मात्रा भी सलग्न होती है । जहाँ तक दूसरे विकल्प का सम्बन्ध है, उसमें जोखिम की मात्रा यद्यपि कम है (क्योंकि परिवर्तनशील लागतों को तत्काल कम किया जा सकता है अथवा वे उत्पादन के स्तर में परिवर्तन के साथ स्वयं ही परिवर्तित हो जाती है) किन्तु साथ ही ऐसे विकल्प में लाभ में वृद्धि की सम्भावनाएँ भी सीमित होती है ।

इजरा सोलोमन के शब्दो में:

“विक्रय के परिचालन के लाभ में विषम रूप में परिवर्तन की प्रवृत्ति परिचालन लीवरेज कहलाती है ।”

ADVERTISEMENTS:

परिचालन लीवरेज की सीमा (Degree of Operating Leverage):

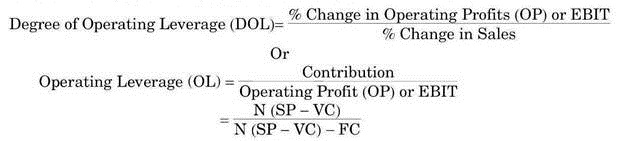

विक्रय में एक निर्धारित परिवर्तन के कारण परिचालन लाभ पर पड़ने वाले प्रभाव को परिचालन लीवरेज की सीमा के आधार पर नापा जा सकता है ।

इसे निम्न प्रकार से व्यक्त किया जाता है:

Where EBIT = Earning before Interest & Tax

ADVERTISEMENTS:

Contribution C = Sales – Variable Cost

N = Number of Units Sold

SP = Selling Price per Unit

VC = Variable Cost per Unit

FC = Total Fixed Cost

ADVERTISEMENTS:

इसका तात्पर्य यह हुआ कि परिचालन लीवरेज विक्रय में होने वाली प्रतिशत वृद्धि या कमी के कारण परिचालन लाभों में होने वाली प्रतिशत वृद्धि या कमी की सीमा को नापता है ।

निम्नलिखित उदाहरणों के द्वारा इस विचारधारा को अधिक स्पष्ट रूप से समझा जा सकता है:

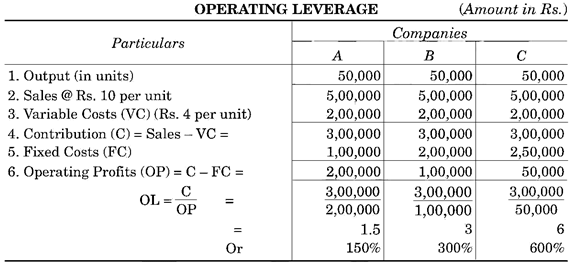

Illustration:

A, B और C तीन कम्पनियों है । तीनों की उत्पादन क्षमता 50,000 इकाइयों की है । तीनों कम्पनियों में विक्रय मूल्य 10 रुपये प्रति इकाई तथा परिवर्तनशील लागते (Variable Costs) 4 रुपये प्रति इकाई है । स्थिर लागतें (Fixed Costs) A कम्पनी में 1,00,000 रुपये, B कम्पनी में 2,00,000 रुपये तथा C कम्पनी में 2,50,000 रुपये है ।

यह मानते हुए कि समस्त उत्पादन का विक्रय बाजार में हो जाता है, तीनों कम्पनियों के परिचालन लीवरेज (Operating Leverage) की गणना कीजिए ।

ADVERTISEMENTS:

Solution:

इसका तात्पर्य यह हुआ कि विक्रय मात्रा में 10% की वृद्धि या कमी के कारण A कम्पनी में 15%, B कम्पनी में 30% तथा C कम्पनी में 60% की वृद्धि या कमी परिचालन लाभों (OP) में हो जायगी । यह पहले ही स्पष्ट किया जा चुका है कि, विक्रय-आय में होने वाली प्रातिशत वृद्धि या कमी के कारण परिचालन लाभ में परिचालन लीवरेज की सीमा के अनुपात में वृद्धि या कमी हो जाती है ।

परिचालन लीवरेज का महत्व (Significance of Operating Leverage):

उच्च परिचालन लीवरेज स्तर वाली कम्पनियाँ उन कम्पनियों जिनका परिचालन लीवरेज निम्न स्तर पर होता है, की अपेक्षा व्यवसाय में प्रगति के अवसरों का लाभ उठाने की बेहतर स्थिति में होती है ।

ADVERTISEMENTS:

अनुकूल परिस्थितियों में ऊँचा परिचालन लीवरेज वाली कम्पनियाँ अपनी अधिक जोखिम उठाने की क्षमता के फलस्वरूप उग्र नीतियों को अपनाकर स्थिर सम्पत्तीयों में अधिक निवेश कर बढे हुये ब्याज बोझ को महन करने की स्थितियों में होती है तथा साथ ही अपनी प्रत्याय दर को कई गुना बढा-चढा सकती है ।

इसके विपरीत निम्न परिचालन लीवरेज वाली कम्पनियाँ अपनी सतर्क व रूढिवादी नीतियों के चलते अधिक जोखिम उठाने की स्थिति में नहीं होती । फलस्वरूप वह व्यवसाय के नये अवसरों का लाभ उठाने से वंचित रहती है और उन्हे सीमित लाभ से ही सन्तुष्ट होना पडता है ।

परिचालन लीवरेज में उत्तरोत्तर वृद्धि के साथ-साथ जोखिम (Risk) में भी वृद्धि होती है । ऐसी कम्पनियों जिनकी विक्रय आय माँग के उतार-चढाव के दौर के साथ बढती-घटती रहती है को परिचालन लीवरेज एक सीमा के पश्चात् बढाने से पहले दुबारा सोच-विचार करना चाहिये ।

इस सन्दर्भ में निम्नलिखित निर्देश सहायक हो सकते है:

1. उत्पादन अथवा विक्रय की एक विशेष मात्रा पर यदि विक्रय मूल्य अथवा परिवर्तनशील लागत का अन्तर अधिक हो (चाहे परिवर्तनशील लागत में वृद्धि की वजह से अथवा विक्रय मूल्य में कमी की वजह से अथवा दोनों ही कारणों से) तो पारिचालन लीवरेज की मात्रा अधिक होती है । इसके विपरीत यदी दोनों के बीच अन्तर कम हो तो परिचालन-लीवरेज की मात्रा (DOL) भी कम हो जायेगी ।

2. यह ध्यान रखने योग्य है कि परिचालन लीवरेज की मात्रा उत्पादन के प्रत्येक स्तर पर परिवर्तित होगी यदि अन्य चर-प्राचल (Variable parameters) जैसे प्रति इकाई विक्रय मूल्य, परिवर्तनशील लागत, कुल स्थिर लागत इत्यादि भी समान हो ।

ADVERTISEMENTS:

3. यदि स्थिर लागत में वृद्धि होती है तो परिचालन लविरेज की मात्रा (DOL) में भी वृद्धि होगी क्योंकि अशदान (Contribution) समान रहता है, जबकि अंशदान व स्थिर लागत का अन्तर कम हो जाता है ।

4. खण्ड-सम-बिन्दु (Break-Even-Point) पर परिचालन लीवरेज की सीमा की गणना नहीं की जा सकती, क्योंकि परिचालन लाभ नहीं है तथा अंशदान (Contribution) स्थिर लागत को पूरा करने के लिये पर्याप्तभर है, जिससे डिनोमिनेटर (Contribution-Fixed Cost) शून्य हो जाता है यानि न लाभ न हानि ।

5. जितना उत्पादन या विक्रय की मात्रा का स्तर BEP के करीब होगा, उतना ही परिचालन लीवरेज की मात्रा (DOL) अधिक होगी । इसके विपरीत जब उत्पादन की मात्रा BEP से दूर होने लगती है, परिचालन लीवरेज की मात्रा भी कम होने लगती है ।

6. BEP से नीचे के स्तर पर परिचालन लीवरेज की मात्रा (DOL) ऋणात्मक होती है ।

7. प्रति इकाई परिवर्तनशील लागत में कमी होने से परिचालन लीवरेज की मात्रा में भी कमी होगी, क्योंकि इसमें प्रति इकाई विक्रय मूल्य तथा प्रति इकाई परिवर्तनशील लागत का अन्तर बढ जायेगा ।

ADVERTISEMENTS:

ii. वित्तीय लीवरेज (Financial Leverage):

वित्तीय लीवरेज वस्तुत: ट्रेडिग ऑन इक्विटी का ही समानार्थी है । इन दोनों विचारों में कोई अन्तर नहीं है । यह अवश्य कहा जा सकता है कि वित्तीय लीवरेज का सिद्धान्त ट्रेडिग ऑन ईक्विटी के सिद्धान्त की ही एक परिष्कृत व्याख्या है, जिसका प्रस्तुतीकरण कुछ अधिक स्पष्टता एवं युक्तिपूर्ण रीति से किया गया है ।

दोनों विचारों का उद्देश्य समान है अर्थात् दोनों के माध्यम से पूँजी में लीवरेज (ऊँचा ऋण-पूँजी अनुपात) का स्वामि-पूँजी (Owners Capital) की लाभदायकता पर पड़ने वाले प्रभाव का विश्लेषण किया जाता है और इस प्रकार यह पूँजी-ढाँचे के स्वरूप के बारे में उचित निर्णय लेने में सहायक होता है ।

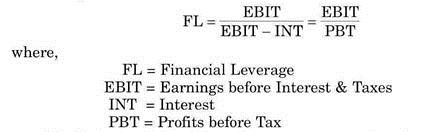

‘वित्तीय लीवरेज’ का सिद्धान्त पूँजी-ढाँचे में स्थिर दायित्व उत्पन्न करने वाले पूँजी-साधनों (जैसे ऋण पूँजी) के उपयोग के कारण कम्पनी के लाभों पर पडने वाले प्रभाव की विवेचना करता हे । वित्तीय लीवरेज की सीमा को उस अनुपात के द्वारा नापा जा सकता है, जो एक ओर EBIT (Earnings before Interest & Taxes) और दूसरी ओर PBT (Profits before Tax) में होता है ।

इसके लिये निम्नलिखित सूत्र काम में लिया जाता है:

पूँजी-ढाँचे में ऊँचा वित्तीय लीवरेज परिचालन लाभ पर ब्याज के भारी प्रभार को उत्पन्न करता है, जिसे तब तक भली प्रकार पूरा किया जा सकता है, जब तक फर्म की आय उच्च स्तर पर बनी रहती है ।

जैसे ही विक्रय आय में कमी होती है (चाहे वह किसी भी कारण से हो) ऊँचा वित्तीय लीवरेज फर्म के समक्ष वित्तीय संकट उपस्थित कर देता है, क्योंकि ऐसी दशा में ब्याज के भारी बोझ को वहन करना घटती हुई आय के लिए कठिन हो जाता है ।

फलस्वरूप कर-सहित लाभों (Profits before Tax) में कमी हो जाती है । ऊँचे वित्तीय लीवरेज के कारण पर्याप्त आय वाले वर्षों में लाभ में अनुपात से अधिक वृद्धि तथा कम आय वाले वर्षों में लाभ में अनुपात से अधिक कमी हो जाती है । इस प्रकार वित्तीय लीवरेज भी एक ओर यदि लाभ को बढा-चढा (Magnify) देता है तो दूसरी ओर हानि को भी बढा-चढा (Magnify) देता है ।

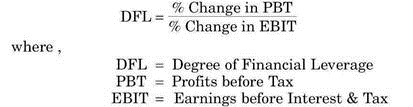

वित्तीय लीवरेज की सीमा की गणना निम्नलिखित सूत्र के आधार पर की जाती है:

धनात्मक ऋणात्मक व तटस्थ वित्तीय लीवरेज (Positive Negative and Neutral Financial Leverage):

(i) यदि विनियोजित पूँजी पर प्रत्याय (ROI) की दर ऋण पूँजी पर ब्याज की दर से अधिक है तो वित्तीय लीवरेज धनात्मक व लाभदायक है । इस स्थिति में पूँजी ढाँचे में ऋण पूँजी की वृद्धि इक्विटी पूँजी अथवा स्वामि पूँजी (Owners Capital) में लाभ की दर में वृद्धि करेगी ।

(ii) यदि ROI ऋण पूँजी पर ब्याज की दर से कम है तो वित्तीय लीवरेज ऋणात्मक अथवा हानिकारक है । इस स्थिति में फर्म द्वारा ऋण पूँजी में वृद्धि इक्विटी पूँजी अथवा स्वामि पूँजी में लाभ की दर को कम कर देगी ।

(iii) यदि ROI ब्याज दर के बराबर है तो FL तटस्थ (Neutral) अथवा उदासीन (indifferent) है । इसका अर्थ है कि एक विशेष EBIT स्तर पर प्रति अंश आय (EPS) विभिन्न ऋण-इक्विटी मिश्रण के लिये समान होगी ।

इसे निरपेक्ष बिन्दु (Indifference Point) के नाम से जाना जाता है । वस्तूत: यह वह बिन्दु है जब वित्त प्रबन्धक को पूँजी ढाँचे में ऋण की वृद्धि से बचना चाहिये क्योंकि ऐसा करने से स्वामि पूँजी की लाभ की दर घटेगी जिसका प्रभाव अंशों के बाजार मुल्य पर भी पड़ेगा ।

iii. संयुक्त लीवरेज (Combined Leverage):

ऊँचा परिचालन लीवरेज व्यावसायिक जोखिम (Business Risk) का परिचायक है, क्योंकि इससे फर्म की विनियोजित पूँजी पर लाभ की दर में (विक्रय-आय में होने वाली वृद्धि या कमी की तुलना में) अनुपात से अधिक वृद्धि या कमी होती है ।

ऊँचा वित्तीय-लीवरेज वित्तीय जोखिम (Financial Risk) का परिचायक है क्योंकि इसके कारण कर सहित लाभों में (परिचालन लाभ में होने वाली वृद्धि या कमी की तुलना में) अनुपात से अधिक वृद्धि या कमी हो जाती है । यदि दोनों ही प्रकार के लीवरेज ऊँचे हो तो उनका संयुक्त प्रभाव बहुत अधिक बढ़ –चढ़ (Magnify) जाता है ।

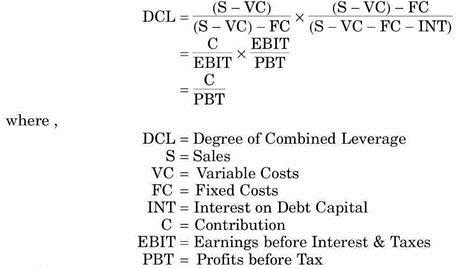

संयुक्त लीवरेज की सीमा (Degree of Combined Leverage) को निम्नलिखित प्रकार से ज्ञात किया जा सकता है:

वैकल्पिक रूप में संयुक्त लीवरेज की गणना परिचालन लीवरेज तथा वित्तीय लीवरेज को गुणा करके ज्ञात की जा सकती है ।

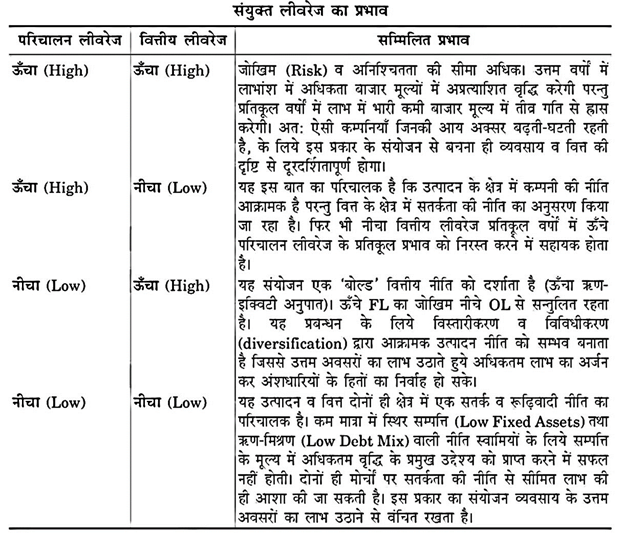

संयुक्त लीवरेज का प्रभाव (Impact of Combined Leverage):

अनिश्चितता (Uncertainty) तथा जोखिम (Risk) की सीमा का विश्लेषण प्राय परिचालन अनुपात (Operating Leverage) तथा वित्तीय लीवरेज (Financial Leverage) के सम्मिलित प्रभाव (Combined Effect) के आधार पर आकलित किया जाता है ।

मान लीजिए कि यदि किसी कम्पनी का परिचालन लीवरेज चार है और उसका वित्तीय लीवरेज भी चार है, तो उसका संयुक्त लीवरेज 16 होगा तथा उसकी ‘अनुकूलता’ अथवा ‘प्रतिकूलता’ की सीमा 16 गुना अर्थात् 1,600 प्रतिशत होगी ।

इसका आशय यह हुआ कि ऐसी कम्पनी की स्थिति अत्यन्त ही जोखिमपूर्ण (Risky) होगी । ऐसी कम्पनी में विक्रय और परिचालन लाभ में एक निश्चित मात्रा में वृद्धि उसके कर-सहित लाभों (Profits before Tax) में सोलह गुना वृद्धि कर देगी, किन्तु दूसरी ओर उनमें एक निश्चित मात्रा में कमी उसके कर-सहित लाभों (PBT) में, सोलह गुना कमी कर देगी ।

यदि किसी कम्पनी में परिचालन लीवरेज एवं वित्तीय लीवरेज दोनों ही कम (Low) है, तो उसके जोखिम (Risk) की सीमा बहुत ही कम होगी । ऐसी कम्पनी विनियोग के उत्तम अवसरों का लाभ उठाने से वंचित रह जायेगी, क्योंकि विकास विस्तार तथा विविधीकरण (Diversification) के लिए समय पर आवश्यक कोषों की व्यवस्था करना उसके लिए कठिन होगा ।

यदि ऊँचा परिचालन अनुपात (High Operating Leverage) है, किन्तु वित्तीय लीवरेज कम (Low Financial Leverage) है, तो प्रथम की प्रतिकूलता को द्विटीय की अनुकूलता कुछ सीमा तक कम करने में सहायक होगी ।

सर्वोत्तम स्थिति उस समय होगी जब किसी कम्पनी का परिचालन लीवरेज कम (Low FL) है, किन्तु उसका वित्तीय लीवरेज ऊँचा (High FL) है क्योंकि इसमें प्रथम की सुरक्षा परिधि के कारण कम्पनी ऊंचे ऋण-पूँजी अनुपात (High Debt-equity Ratio) पर व्यवसाय का संचालन करते हुए अधिकतम लाभों (Maximum Profits) का उपार्जन कर सकने में सफल होगी । अत: प्रबन्धकों के लिए यह देखना आवश्यक है कि दोनों प्रकार के लीवरेजों का पारस्परिक अनुपात किस प्रकार का है ।

इस प्रकार यह निष्कर्ष निकाला जा सकता है कि, प्रबन्धन को ऊँचे OL व ऊँचे FL के संयोजन से जहाँ तक हो सके बचना चाहिये । फिर भी प्रत्येक स्थिति में योग्यता के आधार पर ही निर्णय लिया जाना चाहिये कि, दोनों लीवरेज का किस मात्रा में संयोजन श्रेष्ठ परिणाम देगा ।